gldrubf

Раздача в золотых фьючах

- 16 февраля 2026, 22:53

- |

В золотых фьючах раздача как-будто продолжается… Несколько растущих дневных свечей, а затем мощная свеча продаж. Опять поросли, и снова мощно залили. Пока лезть туда как-то не хочется😅 И мне кажется, мы еще увидим цену ниже 12 000 за контракт GLDRUBF.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

- комментировать

- 583

- Комментарии ( 1 )

Товарно-сырьевые рынки - самые жестокие, беспощадные и экстраволатильные

- 31 января 2026, 11:32

- |

Золото -11% за день 🙈

«Золото — надёжный, консервативный и защитный актив», — говорили они 🤡😸

Aromath предупреждал сотни раз, что это такой же, чисто спекулятивный, высокорискованный инструмент на фондовом рынке.

( Читать дальше )

Кассандрическое. Вечный фьючерс GLDRUBF: -30%

- 18 января 2026, 10:49

- |

Прогнозы — дело неблагодарное, особенно когда сам в них веришь, хотя верить очень не хочется. В декабре рискнул предположить 15%-ное падение RGBI, а вот еще один: ожидается, минимум, 30%-ное падение GLDRUBF.

Методика та же, см. О «Коробочке», 99%-ном универсальном паттерне и российских гособлигациях. Но для золоторублевого фьюча этих «коробочек» на графиках уже не одна, а три, на разных уровнях, да еще старшие таймфреймы.

Одна на W1.

( Читать дальше )

GLDRUBF|M10-М12: хорошая позиция для планирования разворота с известным уровнем профита

- 06 января 2026, 09:49

- |

Реализация этого паттерна предполагает неизбежный разворот тренда на H1.

( Читать дальше )

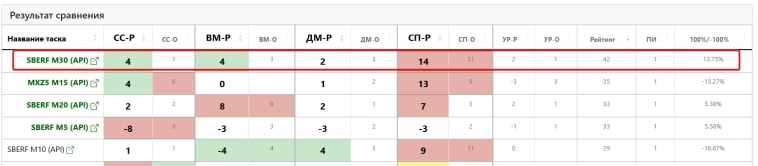

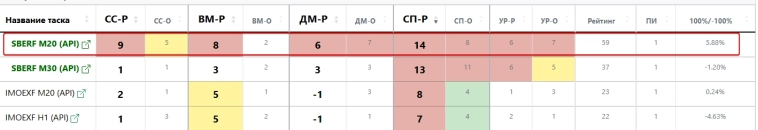

Утренняя табличка для вечных фьючерсов Мосбиржи (IMOEXF, SBERF, GLDRUBF, GAZPF)

- 24 декабря 2025, 10:31

- |

Табличка — foreteller.neiron.ru/comparison/ehcPJ2YHihUI/

Самая перспективная пара — SBERF|M20

На графике. Жовто-блакитные линии — это не намек (как и радуга). Я ими просто шорты маркирую.

( Читать дальше )

Это случайность или атака продавца ?

- 19 декабря 2025, 09:10

- |

Как думаете, это случайность или атака продавца? Девять подряд заявок на продажу одинаковым объемом по 50 лотов🤔

( Читать дальше )

Утренняя табличка для быстрых спекулянтов (RIZ5, MXZ5, IMOEXF, SBERF, GLDRUBF, GAZPF)

- 18 декабря 2025, 08:36

- |

Золото готовится к рывку

- 11 декабря 2025, 13:33

- |

По фьючерсу GLDRUBF выход вверх из треугольника состоялся. Предлагаю обратить внимание✍️

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Утренняя табличка для быстрых спекулянтов (RIZ5, MXZ5, IMOEXF, SBERF, GLDRUBF, GAZPF)

- 08 декабря 2025, 09:13

- |

Лучшая пара сегодняшней таблички — SBERF|M20.

Но там «интрига» — прогноз на рост и одновременно на шорт. Т.е. цена должна сначала «дорасти» до уровня профита одного прогноза, а потом упасть до профита противоположного. На графике так.

( Читать дальше )

Пропорции экранов Элдера для разных видов торговли

- 03 декабря 2025, 08:25

- |

Вчера был забавный пример, когда для сбычи прогноза (ура - сбылся!), сделанного для таймфрейма М20, подтверждение пришлось искать аж на H6, т.е. масштаб по времени получился 1:18 ([6 часов * 60 минут] / 20 минут = 18).

Я люблю в «мультитаймфреймность». Или в «поливременность», хз, как это правильно назвать — в общем, пытаться учесть данные разных временных периодов. Подсчитаем, как соотносятся между собой классические таймфреймы трех экранов Элдера. Для освежения памяти сбегал на Финам (Как торговать по стратегии «Три экрана»), где вычитал, а заодно и пропорции посчитал:

- среднесрочная торговля: H4 => D1 => W1 (это сам Элдер написал, остальное уже из народного творчества) или 1:6:42;

- долгосрок: D1 => W1 = MN1 или 1:7:30

- краткосрок: H1 => H4 => D1 или 1:4:24

- интрадей: M15 => H1 => H4 или 1:4:16

- скальпинг: M5 => M15 => H1 или 1:3:12

- савсэм-савсэм быстрый скальпинг: M1 => M5 => M15 или 1:5:15

Похоже, пропорции между экранами для разных стилей торговли не очень-то друг с другом бьются, общей идеи/системы не увидел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал